Vous pouvez contribuer simplement à Wikibéral. Pour cela, demandez un compte à adminwiki@liberaux.org. N'hésitez pas !

Impôt

Définition

L'impôt est un prélèvement autoritaire et sans contrepartie directe en vue de couvrir les charges publiques (celles de l'État ou d'une collectivité publique).

L'Impôt strictement encadré (position libérale)

Qu'est-ce que la justice fiscale ?

Adam Smith établit quatre règles fiscales immuables dans son Essai sur la richesse des nations (1776), conditions minimales pour ne pas tomber dans l’arbitraire fiscal :

- égalité : chaque sujet contribue en proportion de ses facultés, c’est-à-dire en proportion de son revenu ;

- certitude : la portion d’impôt que chaque individu est tenu de payer doit être certaine, et non arbitraire (quand et comment s'effectue le paiement, pour quelle quantité) ;

- commodité : tout impôt doit être perçu à l’époque et selon le mode qui convient le mieux au contribuable ;

- économie : tout impôt doit être conçu de manière qu’il fasse sortir des mains du peuple le moins d’argent possible au-delà de ce qui entre dans le Trésor d'État.

Taxation et représentation

Un des principes libéraux concernant la fiscalité est "pas de taxation sans représentation" : celui qui subit la fiscalité a le droit de prendre part aux affaires publiques (au moins indirectement, par la démocratie représentative). C'est la Révolution américaine qui a consacré ce principe déjà énoncé dans le Bill of Rights anglais, les colons américains s'insurgeant contre de nouvelles taxes lors de la Boston Tea Party.

Contre la progressivité de l'impôt

Les libéraux non libertariens sont en général en faveur d'un impôt proportionnel (du type flat tax), qui laisse intacts les rapports entre les différents revenus nets. En revanche, ils sont opposés à l'impôt progressif, qu'ils jugent confiscatoire et illégitime. La taxation est considérée comme une charge pour couvrir les frais de la production des services offerts par l'État. Au demeurant, l'impôt progressif avait été préconisé par Marx et Engels comme une des premières mesures brutales que devrait prendre le gouvernement révolutionnaire en vue de centraliser les décisions économiques et de renverser in fine la « société capitaliste ».

Dans L'Action humaine, Ludwig von Mises explicite admirablement l'une des raisons de l'opposition libérale à la progressivité de l'impôt, en montrant qu'elle ferme l'accès à la constitution de nouvelles fortunes et profite en fait aux fortunes établies :

« Mais aujourd'hui, les impôts absorbent la plus grande part des profits « excessifs » du nouveau venu. Il ne peut accumuler du capital ; il ne peut étendre sa propre affaire ; il ne deviendra jamais une grande affaire et le rival des situations établies. Les firmes anciennes n'ont pas à redouter sa concurrence, elles sont abritées par le percepteur. Elles peuvent sans danger rester dans la routine, se moquer des désirs du public et refuser le changement. Il est vrai que le percepteur les empêche, elles aussi, d'accumuler du capital neuf. Mais le plus important pour elles est que le dangereux nouveau venu ne puisse pas accumuler de capitaux. Elles sont virtuellement privilégiées par le régime fiscal. En ce sens, la fiscalité progressive entrave le progrès économique et favorise la rigidité sociale. Alors que dans l'économie de marché non entravée la possession d'un capital est une source d'obligation forçant le possesseur à servir les consommateurs, les méthodes modernes de fiscalité la transforment en privilège. »

— Ludwig von Mises, L'Action humaine, 1949

Pour Friedrich Hayek, la progressivité est "une invitation à la discrimination et le prétexte à un pur arbitraire" (The Constitution of Liberty, 1960). Hayek donnait une autre conséquence provoquée par l'instauration de l'impôt progressif : la déspécialisation. Quelqu'un sachant qu'il sera beaucoup plus imposé en travaillant plus sera désincité à fournir des efforts supplémentaires et préfèrera donc occuper autrement ses heures qu'il aurait normalement consacrées à son labeur. Il optera pour des loisirs ou pour des travaux qu'il exécutera lui-même, évitant ainsi de devoir payer un homme du métier qu'il aurait dû rétribuer normalement avec le salaire récompensant ses propres heures de travail spécialisé.

De plus, Hayek fait un sort à la croyance selon laquelle l'impôt progressif serait bénéfique aux pauvres. Il invoque trois arguments à l'appui de sa thèse :

- Les recettes obtenues par l'imposition des tranches élevées des revenus sont plutôt négligeables en comparaison des autres sources fiscales. Elles pourraient tout aussi bien être obtenues en instituant une légère hausse de la proportionnalité.

- Les vrais bénéficiaires de l'impôt progressif sont les classes moyennes, et non les indigents.

- Par sa propagande laissant croire aux classes moyennes que l'essentiel de la charge fiscale reposait sur les plus fortunés, l'État a réussi à rendre plus tolérable aux contribuables l'augmentation générale de la fiscalité en légitimant ainsi le sentiment d'envie.

Pour Pascal Salin (L'arbitraire fiscal), l'impôt proportionnel ne représente rien d'autre qu'un cas de discrimination sociale, et la progressivité renforce encore ce caractère arbitraire et inégalitaire. Les arguments avancés pour justifier la progressivité de l'impôt sont généralement les suivants :

- égalisation des sacrifices ("il est normal de demander plus à ceux qui ont plus") ;

- l'État doit assumer une fonction de "redistribution" et de "solidarité" des "riches" envers les "moins riches".

Le premier argument invoque la loi de l'utilité marginale décroissante, mal comprise et appliquée avec une vision mécaniciste de la société, car l'utilité est un jugement de valeur personnel et il est impossible de comparer l'utilité entre individus différents ; de plus on ne peut parler de "sacrifices", car il n'y a pas de consentement. Le second argument impose une solidarité obligatoire, sans valeur morale ; il n'y a par ailleurs aucune preuve qu'il y ait une redistribution effective vers ceux qui ont réellement besoin d'être aidés.

Maurice Allais, quant à lui, souligne le côté rétrograde de l'impôt progressif :

« L'impôt progressif sur le revenu pénalise les plus capables et favorise indûment les moins capables en les affranchissant de l'impôt. Il constitue un obstacle à la promotion sociale. C'est un impôt conservateur et réactionnaire qui protège la fortune acquise et compromet la constitution de patrimoines pour tous ceux qui ne disposent d'autres ressources que celles de leur travail. »

— Maurice Allais, Le Figaro du 23 novembre 1975

L'impôt, c'est le vol (position libertarienne)

Impôt et libéralisme

L’impôt n’est pas conforme au principe du libéralisme car il constitue une atteinte à la propriété privée et à la liberté individuelle (comme son nom l'indique, l'impôt est « imposé »[1]). Le prélèvement de l'impôt est fondé par la coercition. La propriété privée concerne à la fois ce qu’un individu possède à un instant donné, et les revenus qu’il retire de son travail ou des biens qu’il possède. Ainsi, l’impôt sur le revenu est une atteinte à la propriété de l’individu sur le fruit de son travail ; l’impôt sur les dividendes est une atteinte à la propriété sur les revenus de ce qu’il possède ; l’impôt sur la fortune est une atteinte à la propriété des biens eux-mêmes :

« L'impôt est contraire au principe de base [du libertarisme] parce qu'il implique une agression contre les citoyens non agressifs qui refusent de le payer. Que le gouvernement offre des biens et services en échange de l'argent des impôts n'y change absolument rien. Le point important est que le soi-disant "échange" (impôt contre services publics) est coercitif : l'individu n'est pas libre de le refuser. Qu'une majorité de citoyens soient d'accord pour la coercition fiscale n'y change rien non plus. L'initiation de l'agression, même supportée par la majorité des gens, est illégitime. »

— Walter Block, Defending the Undefendable

Alors que beaucoup de personnes estiment que les impôts sont justifiés, soit parce qu'ils réaliseraient une redistribution plus « juste » des revenus (mais on se demande au nom de quel principe d'égalité, puisque le taux de prélèvement est toujours fixé arbitrairement), soit parce qu'ils seraient la contrepartie de services rendus par l'État (éducation, sécurité, voirie, etc.) selon la théorie des biens publics, les libertariens estiment qu'il s'agit d'une extorsion. L'individu ne paye pas en fait des services à un juste prix, il est transformé en payeur aveugle au nom d'un principe collectiviste : fiscalement, il n'y a pas d'affectation des ressources aux dépenses (le butin volé est partagé arbitrairement), et toutes les cours de justice précisent bien que l’impôt est dû « sans contrepartie ». Il n'y a plus pour le citoyen que le choix entre être un esclave (auquel on vole le fruit de son travail) ou un receleur (s'il est bénéficiaire net de l'argent volé).

En résumé, l'impôt est toujours immoral pour les raisons suivantes :

- absence de consentement : il faudrait que celui qui paie l’impôt y consente librement, et ait la possibilité de refuser ;

- absence d'affectation : l'impôt devrait être affecté à des dépenses approuvées par celui qui le paie, qui pourrait de plus en vérifier l'affectation (alors qu'en pratique le contribuable ne peut contester le montant de ses impôts en invoquant son désaccord avec l’affectation de tout ou partie des deniers publics)

- absence d'efficacité : il faudrait que les biens ou les services fournis par l'impôt ne puissent être fournis à de meilleures conditions par le secteur privé, ce que les monopoles publics empêchent ;

- absence de rétribution : l'impôt devrait être considéré comme un prêt volontaire fait par le contribuable à l'État, il conviendrait donc de le rétribuer par un intérêt conforme aux lois du marché.

Les discussions entre économistes quant à savoir si tel type d'impôt, direct ou indirect, proportionnel ou progressif, serait plus juste que tel autre type d'impôt, sont donc totalement absurdes.

Illusion fiscale

Concernant la façon dont le contribuable juge l'emploi qui est fait des impôts, François Guillaumat parle d'« illusion fiscale » : les agressions destructrices (impôts-subventions et règlementations) commises par les hommes de l'État suscitent en elles-mêmes certaines erreurs de perception qui les font passer pour productives :

« L’illusion fiscale est l’écart insoupçonné entre les effets réels des politiques et des institutions (tels qu’une réflexion systématique permet de les connaître) et l’idée que l'on s’en fait. »

C'est l'économiste italien Amilcare Puviani (Teoria dell’illusione finanziaria, 1903) qui utilise pour la première fois le terme d'« illusion fiscale ». Le concept sera repris par les théoriciens du choix public (par exemple James M. Buchanan et Richard E. Wagner, dans Democracy in Deficit, 1977).

Cette illusion vient du fait qu'en matière fiscale les décideurs ne sont pas les payeurs, et que les uns n'ont aucune incitation à informer les autres ni à justifier auprès d'eux leurs décisions. Guillaumat mentionne quatre grands procédés utilisés par l'État pour « faire passer la pilule » :

- la violence indirecte : voler le patron ou l'entreprise plutôt que l'employé, même si au final c'est lui qui se trouve spolié (exemple : les cotisations de Sécurité sociale) ;

- le prétexte de l'utilité des « services publics », comme si le privé ne pouvait rendre le même service, et de meilleure façon (alors que c'est à cause de l'État ou avec sa complicité que des monopoles se sont instaurés). Comme l'explique Guillaumat, les pauvres sont l’alibi de ce pillage, qui culmine dans l'indécence quand les étatistes prétendent que l'État est indispensable à la fourniture du service réel ;

- répartir et concentrer : répartir le vol sur beaucoup de victimes au profit de quelques-uns (impôts indirects payés par tous, subventions au profit de quelques-uns) ;

- diviser pour régner en désignant des boucs émissaires (les « riches ») à la vindicte générale : taxer la richesse (impôt progressif, impôt sur la fortune) sous le prétexte d'en faire profiter les « non-riches ».

Les procédés étatiques nettement moins subtils sont :

- l'appel au patriotisme ou au sens « civique » (celui qui ne paye pas l'impôt est un mauvais citoyen) — ce qui relève d'une confusion volontaire entre l'État et la nation, déjà dénoncée en son temps par Nietzsche ;

- la violence directe (ainsi la France est le seul pays à pratiquer la « contrainte par corps », appelée depuis 2005 « contrainte judiciaire », qui consiste à incarcérer les récalcitrants solvables).

Affirmer que l'impôt, c'est le Vol, sous-entend parfois que l'État est illégitime, et que les « services » qu'il rend devraient tous être rendus par la « société civile » : c'est ce qu'affirme l'anarcho-capitalisme.

À noter aussi que la campagne anti-fraude fiscale de 2010 en France entonnait joyeusement, non sans un cynisme certain :

« Frauder c'est voler, celui qui fraude sera sanctionné »

Social-démocratie

La social-démocratie, tendant vers le socialisme, a tendance à admettre l'idée que l'État a par principe un droit de propriété sur tout ce que possède le citoyen. On parlera par exemple de « cadeau fiscal » lorsqu'il s'agit de baisser tel ou tel impôt. Derrière le mot « cadeau fiscal » il y a l'idée que la totalité des revenus du citoyen appartient en réalité à l'État : l'individu est apparemment censé être content que l'État lui laisse généreusement de quoi vivre, alors qu'avec la taxation il s'agit bien d'une réduction autoritaire et arbitraire de sa propriété en faveur de l'État ! L'État, qui est une cleptocratie, s'ingénie à forger des expressions pour brouiller les idées de ses sujets (un non-vol serait un « cadeau ») et ainsi éviter d'être mis en cause.

L'impôt volontaire, auquel le citoyen est présumé « consentir librement » (article 14 de la Déclaration des Droits de l'Homme et du citoyen) est un mythe qui ne vise qu'à cacher l'oppression fiscale (essayez, pour voir, de « ne pas consentir » à payer l'impôt, voir Consentement à l'impôt).

Les impôts sont une continuation, avec certaines transformations purement formelles, de l'esclavage : c'est le tribut exigé par quiconque exerce le pouvoir sur les autres. Un esclave, au sens moderne, est celui qui remet la totalité de sa production à son "maitre-propriétaire". Le citoyen contemporain verse la moitié de sa production à l'État, il est donc un semi-esclave de l'État.

L'alternative à l'impôt

Il est évident que certaines fonctions de l’État sont utiles et qu'on ne peut les supprimer, la question est de savoir s'il est nécessaire de les financer par la coercition fiscale et s'il est nécessaire que ce soit la fonction publique (ou le parapublic) qui les prenne en charge. Les solutions libertariennes sont les suivantes :

- privatisation du maximum d'activités étatiques (par exemple il n'y a aucune raison que l'enseignement, la santé, le réseau routier, la télévision et la radio, la banque, etc. soient pris en charge par l’État) ;

- les secteurs peu justifiés économiquement (par exemple la culture, le sport, l'assistanat...) seraient pris en charge sur une base volontaire soit par le marché, soit par le milieu associatif (associations culturelles, sportives, caritatives...), soit disparaîtraient d'eux-mêmes (faisant ainsi la preuve de leur inutilité) ;

- cessation de toute subvention aux associations, aux entreprises, aux syndicats, aux partis, aux églises, etc.

- concernant les fonctions régaliennes (défense, police, justice), il n'y a pas d'unanimité ; Ayn Rand suggère un impôt volontaire, ce qui est jugé en général illusoire. Dans tous les cas, doivent être respectés :

- le principe de neutralité de l'impôt : l’État doit laisser jouer les mécanismes du marché et rester en dehors de l'activité économique ;

- le principe de l'égalité devant l'impôt : impôt égal à capacité contributive égale ;

- des règles stables dans le temps [2].

Il a existé historiquement plusieurs cas d'États dépourvus de tout impôt et gérés comme des entreprises, comme l'État bernois jusqu'à la fin du XVIIIe siècle, qui était « un État-entrepreneur domanial »[3] :

- Berne était la plus grande république au nord des Alpes, s’étendant des portes de Genève aux portes de Zurich. Ses ressources financières étaient la propriété foncière, les émoluments des offices, les contributions aux routes et le commerce du sel et du blé. En plus, au XVIIIe siècle, les placements à l’étranger fournissaient un septième du budget. (Beat Kappeler, La fin de l’État idéal, Le Temps, 2 juillet 2011)

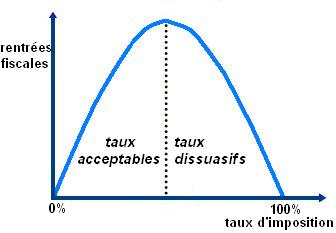

Courbe de Laffer

La courbe de Laffer (du nom de l'économiste libéral américain Arthur Laffer) montre qu'au-delà d'un certain seuil, plus la pression fiscale augmente, plus les recettes fiscales diminuent, en raison de l'effet désincitatif sur l'offre de travail ; les mêmes recettes fiscales auraient été plus élevées avec des taux d'imposition plus bas (trop d'impôt tue l'impôt).

Cette règle était en fait connue depuis longtemps. Jean-Baptiste Say disait déjà qu'un « impôt exagéré détruit la base sur laquelle il porte », et l'Ancien Régime français affirmait :

- L'expérience, cette leçon souvent tardive, a démontré une vérité dont il n'est pas permis de douter : c'est que les impôts ont des bornes au delà desquelles ils se nuisent réciproquement ; c'est que, ces bornes passées, ils ne sont plus qu'une charge pour les peuples et une ressource faible, quelquefois même illusoire pour l’État. (arrêté du parlement, 1782)

La courbe de Laffer montre qu'il n'est pas fiscalement rentable de dépasser un certain taux de prélèvement (situé selon les études entre 50 et 80% du PIB). Même si cette courbe n'est pas définie précisément (en dehors des deux points qui coupent l'axe des abscisses), des applications positives de l'effet de la diminution de la pression fiscale ont été mises en évidence à de nombreuses occasions :

- l'économiste Florin Aftalion cite l'exemple américain de 2004-2005 : l'année où les mesures de réduction d'impôt sont entrées en vigueur, les recettes fiscales du gouvernement ont augmenté de 8% et 9%. La hausse s'est poursuivie en 2006, avec +10% au premier semestre alors que la croissance de l'économie a été de 3,9% par an[4].

- au Royaume-Uni, la tranche marginale de l'impôt sur le revenu passa sous Margaret Thatcher de 83% à 60% puis 40%, ce qui entraîna simultanément une hausse des recettes fiscales d'1,2 milliard £ en 1985-1986[5].

- le ministre néo-zélandais Maurice McTigue rapporte également une application de la courbe de Laffer dans les années 1980 : « Ainsi, nous avons réduit de moitié le taux de l'impôt sur le revenu et supprimé un certain nombre de taxes annexes. Paradoxalement, les recettes de l'État ont augmenté de 20 %. Oui ! Ronald Reagan avait raison : réduire les taux de l'impôt a effectivement pour conséquence l'augmentation des recettes fiscales. »[6]

- en avril 2006, le Trésor américain a annoncé que les recettes fiscales avaient atteint leur second point le plus haut de l'histoire à la suite des baisses d'impôts de 2003. Pour les défenseurs de Laffer, c'est une nouvelle illustration de son efficacité.

- en 2010, le Royaume-Uni augmenta le taux marginal à 50%. Loin de rapporter ce qui a été prévu, cette mesure rapporta au mieux 45% du montant attendu et aurait même pu réduire les recettes fiscales selon le Trésor[7].

Synthèse

Dans une perspective libérale classique, un état minimal conduit nécessairement à un impôt minimal, qui n'entrave pas le développement économique (le taux d'imposition est plus proche de 0% que de 100%). En revanche, dans une social-démocratie, l'histoire montre qu'il n'y a pas de limite au taux d'imposition, si ce n'est la désincitation que traduit la courbe de Laffer.

Tel que le conçoivent les libertariens, l'axiome de non-agression aboutit à rejeter le principe même de l'impôt. Les partisans du contrat social, libéraux ou non, arguent que l'impôt fait partie d'un contrat libre passé entre le gouvernement et la population : quiconque n'est pas d'accord peut toujours se libérer du contrat en quittant le pays. En réponse à cette objection, certains libertariens (tendance anarcho-capitaliste) soulignent le caractère fictif du contrat social, qui n'est qu'une justification de l'agression étatique. D'autres (tendance minarchiste) comptent davantage sur la concurrence fiscale entre pays pour « limiter » cette agression.

Il est intéressant d’observer que les origines des droits de l'homme sont liées à la résistance à l'impôt : la Grande Charte (Magna Carta, 1215), la Déclaration d'Indépendance des États-Unis (4 juillet 1776) et la Déclaration des Droits de l'Homme et du Citoyen (20 Août 1789) ont leurs origines respectives dans la résistance fiscale, sans compter le plus ancien symbole de la liberté connu, le Ama-gi. Max Stirner l'explique ainsi :

« La propriété fut l'étincelle qui mit le feu à la Révolution. Le gouvernement avait besoin d'argent. Il devait dès lors, pour être logique, montrer qu'il était absolu, et par conséquent maître de toute propriété, en reprenant possession de son argent, dont les sujets avaient la jouissance, mais non la propriété. Au lieu de cela, il convoqua des états généraux, pour se faire accorder l'argent nécessaire. En n'osant pas être conséquent jusqu'au bout, on détruisit l'illusion du pouvoir absolu : le gouvernement qui doit se faire « accorder » quelque chose ne saurait plus passer pour absolu. Les sujets s'aperçurent que les véritables propriétaires étaient eux, et que c'était leur argent qu'on exigeait d'eux. »

— Max Stirner, L’unique et sa propriété

Bibliographie

- 1985. Pascal Salin. L'arbitraire fiscal. Libertés 2000. Paris : Robert Laffont. (ISBN 2-221-04845-8)

- 1993.

- Charles Adams. For Good and Evil: The Impact of Taxes on the Course of Civilization. Lanham, MD : Madison Books.

- Hans F. Sennholz, ed. Taxation and Confiscation. Irvington-on-Hudson, NY : Foundation for Economic Education. (ISBN 0-910614-89-X) [lire en ligne]

- 1996.

- Arthur B. Laffer. « Les hauts taux tuent tous les totaux ». In « En Finir Avec Le Chômage », dir. Jacques Garello, numéro spécial, Revue des Études Humaines : p. 31-35. [lire en ligne]

- Arthur B. Laffer. « "Les Hauts Taux Tuent Tous les Totaux" ». Journal des Économistes et des Études Humaines 7, n° 1 (mars). [lire en ligne]

- 1999. Charles Adams. Those Dirty Rotten Taxes: The Tax Revolts that Built America. New York : Touchstone Books.

- 2007. Joseph J. Minarik. « Taxation ». In The Concise Encyclopedia of Economics, ed. David R. Henderson, p. 489-493. Indianapolis, IN : Liberty Fund. (ISBN 978-0-86597-665-8) [lire en ligne]

Notes et références

- ↑ Sur l'étymologie révélatrice de ce terme, voir Étymologie de l'impôt, de Thierry Afschrift.

- ↑ "On Friedrich Hayek and taxation: rationality, rules, and majority rule", Michael W. Spicer, National Tax Journal, Vol. 48, no. 1, (March, 1995)

- ↑ Stefan Altorder-Ong, Staatsbildung ohne Steuern, éd. Hier und Jetzt, 2011

- ↑ L'économie de l'offre se porte bien, Florin Aftalion

- ↑ Jean-Pierre Dormois, Histoire économique de la Grande-Bretagne au XXe siècle, Hachette, p.148

- ↑ « Réduire l'État a ses justes proportions », Maurice McTigue

- ↑

[pdf](en)The Exchequer effect of the 50 per cent additional rate of income tax,

[pdf](en)The Exchequer effect of the 50 per cent additional rate of income tax,

Voir aussi

- Citations sur l'impôt.

- Consentement à l'impôt

- Jour de libération fiscale

- Proposition 13

- Créativité fiscale

- Impôt sur la fortune

- Suffrage censitaire

- Dette publique

- Taxe Tobin, Taxe Locale d'électricité, TVA sociale

Organisations militantes

- (fr)Contribuables Associés (France)

- (fr)Centre pour la concurrence fiscale (Suisse)

- (en)Taxpayers Association of Europe

- (en)World Taxpayers Associations

- (fr)IREF, Institut de Recherche Économiques et Fiscales

Liens externes

- (fr)article sur les taxes, Liberpedia

- (fr)Dossier fiscalité de libres.org

- (fr)Les hauts taux tuent les totaux par Arthur Laffer

- (fr)Libéraux et libertariens devant l'impôt par Pierre Lemieux

- (fr)L'économie de la résistance fiscale par Pierre Lemieux

- (fr)Justice fiscale: l'erreur conceptuelle des adeptes de la progressivité des impôts

- (fr)L'évasion fiscale est-elle morale ?

- (fr)Du caractère destructeur de l’impôt

- (fr)

[pdf]L'impôt est inégalitaire et inefficace, Jean-Philippe Delsol

[pdf]L'impôt est inégalitaire et inefficace, Jean-Philippe Delsol - (fr)Alan Greenspan : Supprimer l'Impôt sur le Revenu

- (fr)Histoire des révoltes fiscales dans la science-fiction et la fantasy

En anglais

- (en)The Income Tax, Root of All Evil par Frank Chodorov

- (en)

[pdf]The Myth of Neutral Taxation par Murray Rothbard

[pdf]The Myth of Neutral Taxation par Murray Rothbard - (en)Tax resistance, Tax protester arguments

- (en)

[video]The Laffer Curve, Part I: Understanding the Theory,

[video]The Laffer Curve, Part I: Understanding the Theory, - (en)

[video]The Laffer Curve, Part II: Reviewing the Evidence,

[video]The Laffer Curve, Part II: Reviewing the Evidence, - (en)

[video]The Laffer Curve, Part III: Dynamic Scoring

[video]The Laffer Curve, Part III: Dynamic Scoring

| Accédez d'un seul coup d’œil au portail économie. |