Vous pouvez contribuer simplement à Wikibéral. Pour cela, demandez un compte à adminwiki@liberaux.org. N'hésitez pas !

FOREX

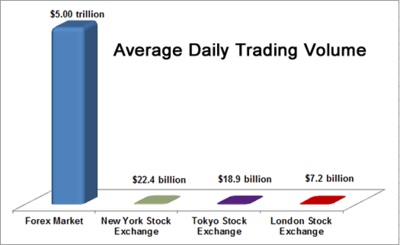

Le marché des changes, qui est généralement connu sous le nom de Forex ou FX (Foreign Exchange), est le plus grand marché financier au monde. Par rapport au maigre volume quotidien de 22,4 milliards de dollars du New York Stock Exchange, le marché des changes semble absolument énorme avec son volume de 5000 milliards (10 puissance 12) de dollars de devises échangées chaque jour.

Entre les accords de Bretton Woods de 1944 et le 15 août 1973, le cours des devises était fixé par rapport au dollar, lequel était convertible en or. Depuis 1973, la communauté internationale a adhéré au régime des changes flottants, ce qui a fait émerger le marché du Forex.

L'investissement sur le marché du Forex est une forme de spéculation sur l’évolution d’une paire de devises. Son prix s’affiche généralement avec un entier suivi de 2, 3, 4 ou de 5 décimales selon les brokers :

- Exemple : EUR/USD = 1, 2545 (1 euro vaut 1,2545 dollar) : 4 décimales

Ici, lorsqu’on achète de l’EUR/USD, on parie sur la hausse de l’euro par rapport au dollar.

- Exemple : EUR/JPY = 132,238 (1 euro vaut 132,238 yen) : 3 décimales

Ici, lorsqu’on vend de l’EUR/JPY, on parie sur la baisse de l’euro par rapport au yen japonais.

Il y a de nombreuses façons de trader le Forex, comme le spot forex, les futures, les options binaires... La différence la plus significative entre le Forex au comptant et à terme est que les contrats de change au comptant (spot) sont négociés de gré à gré sans emplacement central, alors que les contrats à terme des devises sont négociés sur une bourse financière.

Sur le marché des changes, il n'existe pas de délit d'initié. En fait, les données économiques européennes clés telles que les chiffres du chômage allemand sont souvent divulguées à la presse bien avant leur sortie officielle. Personne n'est inculpé pour avoir profité de cette information anticipée.

Différentes analyses : analyse technique, analyse fondamentale et analyse chartiste

Pour beaucoup d'anti-libéraux, le monde de la finance est un monde d'individus sans scrupule qui s'enrichissent grassement. Dans le langage éculé de la pensée marxiste, les financiers représentent la nouvelle classe dominante des riches dont il faut réduire l'importance. Or, cette pensée anti-capitaliste déborde le cadre idéologique marxiste pour envahir les esprits de leurs opposants et amis protectionnistes.

Pourtant, celui qui participe au Forex directement ou indirectement n'est pas seulement un trader professionnel. Quiconque voyage dans un pays avec une autre devise que la sienne est amené à effectuer du change soit à l'aéroport, soit au comptoir d'une banque. Le touriste est un trader quelle que soit sa richesse initiale. Il participe au marché des changes, c'est-à-dire qu'il échange une devise contre une autre. Mais les critiques adressées au marché du Forex sont faussement liées à la pratique de la spéculation.

Les traders sur le Forex utilisent principalement trois types d'analyses plus ou moins distinctes :

- L'analyse fondamentale

- L'analyse technique

- L'analyse chartiste

Les devises sont échangées par paires, c'est-à-dire que l'on échange une monnaie avec une autre. En général, l'analyse fondamentale consiste à comparer le taux de change d'une monnaie par rapport aux autres monnaies comme étant le reflet de l'état de santé économique de ce pays, par rapport aux économies d'autres pays. Si, par exemple, l'économie japonaise est considérée en piteuse situation, le taux de change du yen va se déprécier par rapport à des devises aux économies considérées comme plus fortes. Puisque l'analyse fondamentale consiste à regarder la valeur intrinsèque de l'investissement, son application sur le Forex implique l'observation des conditions économiques qui affectent l'évaluation de la monnaie d'une nation. Plusieurs facteurs principaux jouent un rôle dans le mouvement de la monnaie.

L'analyse technique se base sur des indicateurs issus de formules mathématiques plus ou moins complexes. La moyenne mobile est sans doute l'indicateur technique le plus ancien, le plus simple et le plus utilisé par les traders. Mais, à côté de la moyenne mobile, il y a des milliers d'autres indicateurs plus ou moins sophistiqués. La recherche du Graal pour les traders est de trouver le ou les indicateurs techniques leur assurant le succès. Malheureusement, faute d'une épistémologie et d'une méthodologie rigoureuse sur la théorie des prix et une théorie des marchés, l'activité des traders se transforme quelquefois et, pour beaucoup souvent, en catastrophe financière.

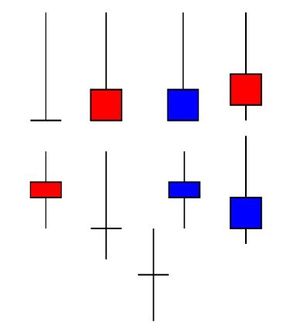

Depuis le XVIIe siècle, le Japon a développé une très grande connaissance de l'évolution des prix sur les marchés. Les chandeliers japonais sont reconnus comme une technique de visualisation des échanges agrégés (prix d'ouverture, prix de clôture, prix le plus haut, prix le plus bas) sur une période donnée (ouverture et fermeture du marché). C'est une technique de reconnaissance de formes des bougies qui permet d'induire les pensées optimistes ou pessimistes des traders. D'où l'anticipation de l'évolution des prix en fonction de chandelles clés (de retournement, de continuation, etc.). De façon distincte mais analogue, un mouvement chartiste s'est développé aux États-Unis au début du XXe siècle. La croissance de la bourse de New York s'est accompagnée d'une industrie journalistique d'analyse des cours. Cette analyse s'est avant tout effectuée par l'attention portée aux graphiques des cours et aux formes particulières que peuvent prendre les cours dans des situations particulières (ligne de support[1], ligne de résistance[2], avec leurs corollaires : rebonds et cassures, les points pivots[3], etc.).

Les outils de l'École autrichienne permettent-ils de trader avec succès sur le Forex ?

Depuis la crise financière de 2008, de plus en plus de chercheurs se penchent sur l'utilisation pratique de l'investissement en s'aidant de la théorie de l'école autrichienne d'économie. Toutefois, la quasi exclusivité des recherches s'effectue, pour l'instant, sur le choix judicieux ou non d'investir dans une entreprise[4]. Peu de chercheurs de l'école autrichienne se sont penchés sur les autres marchés financiers comme le Forex, le marché de l'or ou celui des matières premières. Autre inconvénient de la théorie autrichienne des fluctuations : elle ne permet pas d'avertir du moment précis où le marché va se transformer à la hausse (bull) ou à la baisse (bear). La théorie a plutôt une vision à moyen terme ou à long terme (unité de temps du mois ou de l'année) mais pas à court terme, ni à très court terme (pour une unité de temps d'une minute ou de cinq minutes). La compréhension et l'application de la théorie autrichienne du cycle économique est certes nécessaire, mais il est important, également, de rechercher les autres outils de l'école autrichienne en comparaison de ce qu'offrent l'analyse technique et l'analyse chartiste.

L’école autrichienne est avant tout connue pour son excellence de sa théorie du marché et de la théorie des prix. Bien que prudente vis-à-vis de l'utilisation des agrégats, l'École autrichienne est préoccupée par les fondamentaux d'une économie. Dans les années 1930, Friedrich Hayek a développé sa théorie de la structure de la production afin de montrer l'importance d'une bonne gestion de la monnaie pour ne pas déformer les prix relatifs à l'intérieur d'une économie. Les traders utilisent des graphiques, aujourd'hui sur écran informatique, faisant apparaître une structure dans l'évolution des cours avec des mouvements en fluctuations sur plusieurs niveaux. Le triangle de Friedrich Hayek a été consolidé par le trapèze de Murray Rothbard, ce qui illustre également l'utilisation adéquate des mathématiques algébriques comme le fait l'analyse chartiste en trading. Dès l'origine de l'École autrichienne, Carl Menger, après un passage en tant que journaliste économique, avait fondé une théorie des prix innovante. Son marginalisme, associé à tort avec les approches mathématiques de Léon Walras et de William Stanley Jevons, fournit des éléments importants de la compréhension des mécanismes de la formation des prix sur le marché.

De façon plus récente, la branche distincte de l'École autrichienne formée des radicaux subjectivistes et des herméneuticiens, fournit également des outils très appréciables pour les traders. Mais plus que tout, c'est l'épistémologie et la méthodologie autrichienne qui donnent l'espoir de réunir les trois analyses précitées : l'analyse fondamentale, l'analyse technique et l'analyse chartiste dans un syncrétisme autrichien.

Le trader est un herméneuticien praxéologue

Le trader lit les cours, interprète les faits et écrit sur le marché

À la différence de l'analyse technique, dont la préoccupation est tournée vers la prévision déterministe et rationaliste, dans le sens pris par l'école autrichienne, le trading s’intéresse à l'action humaine sous l'angle herméneutique. Le trader doit comprendre les différents types d'actions des autres traders en fonction de leurs propres intentions et de leurs propres opinions. Il doit être préoccupé par la façon dont les autres traders agissent délibérément sur la base de leur propre connaissance particulière et de leurs circonstances précises de temps et de lieu, c'est-à-dire qu'il doit comprendre les opinions et les croyances qui guident la prise de décision des autres individus.

Le trader doit sortir du cadre de pensée de la théorie économique dominante qui présuppose que les acteurs agissent avec rationalité. Le trader ne doit pas s'encombrer d'un tel fardeau méthodologique. Il doit s'intéresser aux faits qui découlent des opinions est des croyances des autres traders. Peu importe si ces faits apparaissent comme des croyances fausses ou des comportements irrationnels :

« Les opinions et les croyances qui guident les actions des individus, qui sont étudiées, ne peuvent tout simplement pas être ignorées, même si ces croyances sont fausses, ou irrationnelles, ou fondées sur la superstition plutôt que sur la raison. » Virgil Storr[5]

Si les cours du marché s'envolent au-delà de toute raison, alors le trader doit en tenir compte pour comprendre si ces opinions et ces croyances sont solides. Au moindre doute, par exemple à la lecture d'une divergence dans un indicateur technique (RSI, MACD, Stochastique), il doit être prudent sur le retournement possible du marché, car cela indique que la force des opinions ou des croyances tend à s'affaiblir. Peu importe d'ailleurs si ces nouveaux faits sont rationnels ou irrationnels. Le trader cale sa lecture du marché sur ce qu'il voit et non pas sur ce qui devrait se passer si les acteurs économiques se comportaient en individus rationnels comme le soutient la théorie économique dominante.

Le trader s'attache aux faits. Par conséquent, aux significations que les traders attachent à leurs actions et à leurs environnements.

« Chaque fois que nous interprétons l'action humaine, que ce soit dans un sens intentionnel ou d'une recherche de signification, que nous le fassions dans la vie ordinaire ou pour les besoins des sciences sociales, nous devons définir à la fois les objets de l'activité humaine et les différents types d'actions elles-mêmes, non pas en termes physiques, mais en termes d'opinions et d'intentions des personnes agissantes ». Friedrich Hayek[6]

En tant qu'acheteurs ou en tant que vendeurs, les acteurs du marché utilisent une variété de raccourcis mentaux lorsqu'ils prennent des décisions, ce sont des heuristiques, comme elles sont dénommées en économie et en finance comportementales. Le prix du marché est une heuristique qui caractérise les paramètres du marché. Il fournit des informations d'un genre unique : l'information tissée avec des incitations. Le prix véhicule des pénuries relatives, et fournit aussi une incitation claire pour acheter plus, pour vendre plus, pour acheter moins ou pour vendre moins. Les individus ont, sans doute, des limitations cognitives importantes, ils sont tout simplement incapables de rendre compte de toutes les conditions du marché à la fois. Mais ils sont aidés dans leurs décisions par les signaux des prix quand ceux-ci fonctionnent librement.

- « Les prix sont l'heuristique primaire qui permettent aux acteurs du marché de surmonter leurs limitations cognitives. Sans les prix du marché, les limitations cognitives, que les autrichiens et les économistes comportementaux mettent en valeur, empêchent un calcul économique rationnel. »[7]

Comme le trader n'a ni le temps ni la capacité cognitive de déterminer les intentions et les motivations de chaque trader, il doit se fonder sur les signaux des faits. Même s'il n'a pas un accès direct aux cerveaux des autres traders, de leur connaissance, de leurs schémas interprétatifs des cours et que leurs cadres d'action, basés sur la correspondance entre leurs moyens et leurs fins, sont nécessairement incomplets, il peut toutefois donner du sens à ses trades. Il peut se rapprocher du sens de leurs actions significatives car tous les traders appartiennent à un monde de connaissance intersubjectif[8] commun à tous. Les catégories d'action du trader sont toutes intégrées dans son stock de connaissances, lequel est largement composé d'éléments du stock de connaissances partagées par les autres traders. C'est la raison pour laquelle les indicateurs techniques sont qualifiés de prophéties auto-réalisatrices. Puisque les autres traders connaissent les catégories d'actions des autres traders, ils y puisent des orientations de leurs propres actions avec la lecture des mouvements des cours. Même lorsqu'ils sont confrontés à une configuration inconnue, les traders utilisent leurs stock de connaissances pour faire face à cette nouvelle situation.

Par contre, le trader doit faire preuve de discernement afin d'identifier les apparences des faits. Comme un texte écrit présente des homonymes ou un texte oral des homophones, c'est le contexte qui permet à l'entrepreneur thymo-linguistique[9] du marché de lever des ambiguïtés[10]. Un fait signalé peut cacher un sens contraire, ce qui est dangereux pour la position à prendre du trader. Par exemple, une remontée des cours suite à une forte baisse, peut signifier un retournement du marché ou un simple retracement (correction technique) avant de replonger plus fortement. Avant de prendre une position, le trader doit veiller à cumuler des signaux supplémentaires. Il peut s'aider de l'analyse technique (passage du RSI ou du MACD en phase positive, remontée du stochastique, croisement des moyennes mobiles, etc.) ou de l'analyse chartiste (franchissement d'une ligne de tendance, d'un support ou d'une résistance, etc.), ce qui indique bien que la force entre les vendeurs et les acheteurs s'est inversée et que le cours a pris un mouvement irréversible (pour un court ou un long instant...).

Action des prix ou action humaine ?

Une des phrases clés dans la rhétorique des analystes chartistes est l'action des prix. Le bon trader est celui qui arrive à bien analyser comment les prix agissent. Pour ceci, il utilise, non pas des indicateurs techniques, au sens mathématique du terme, mais des outils techniques tels que les chandelles japonaises et les lignes de support et de résistance. Il considère que les bougies sont parfaites car dans n’importe quelle condition du marché, elles effectuent toujours les mêmes tâches, elles montrent l'action des prix. Les lignes de support et de résistance sont fondamentalement justes car elles montrent où l'action des prix est au point mort et la direction où le marché se déplace.

Tout comme les analystes chartistes, les traders autrichiens lisent les graphiques pour comprendre l'évolution du marché. Mais alors que les chartistes ont tendance à lire les prix de façon brute, les traders autrichiens interprètent leur lecture avec une forme de traduction sous-jacente, à savoir, découvrir les comportements des acteurs (cachés) derrière l'action des prix. Les prix ne sont pas l'objet de l'analyse en soi. Ils servent de guide d'action pour le trader, ils déterminent ce qu'il doit faire. En aucun cas, les prix ne sont déterminés par ce que les traders ont fait dans le passé.

L'individualisme méthodologique de l'école autrichienne permet de se détacher de l'erreur holiste attribuant au prix une autonomie d'action. En fait, les prix évoluent parce que des acteurs économiques les font évoluer à la hausse ou à la baisse en fonction de la prépondérance des acheteurs et des vendeurs. Le mouvement des prix est donc un élément du déclenchement de l'action du trader[11]. L'erreur fréquente dans l'analyse chartiste est de réduire l'analyse des chandelles japonaises à la détection de modèles (pattern). Il ne suffit pas d'identifier une figure représentative de reversement, comme par exemple un Doji, un marteau renversé, un pendu ou une étoile filante pour déclencher une action. L'analyse des formes des bougies doit se compléter par d'autres éléments d'analyse du marché. Il faut savoir qui contrôle le marché à l'heure actuelle. Est-ce que ce sont les acheteurs ou les vendeurs ? Est-ce que cette domination est forte, ou s'affaiblit-elle ?[12] Est-ce que le marché montre des signes de retournement de contrôle avec un affaiblissement du mouvement des prix (voire un arrêt) à la hausse (pour un trend haussier) ou à la baisse (pour un trend baissier)?[13]

L'activité épistémique du trader

La question plus cruciale pour le trader n'est donc ni de déterminer ni de prévoir, ni d'expliquer les actions des autres traders mais d'estimer le degré d'importance qu'il faut partager avec les autres traders pour rendre intelligible et signifiante sa propre future action et pour aboutir à des résultats a posteriori qui parviendront au succès. C'est-à-dire que le succès d'un trader dépend de sa capacité à interpréter l'action des autres traders en coordination avec son propre engagement dans des règles de comportement grâce à une forme particulière de connaissance, ce que Friedrich Hayek appelait, une connaissance d'accointance. Aucune procédure scientifique, ni de statistiques[14], ne peut nous assurer avec une complète certitude que notre interprétation des actions des autres est correcte ou non. Inversement, notre compréhension des comportements des autres ne peut pas nous assurer l'emprise ou la manipulation sur leur comportement, et donc notre capacité à l'intelligibilité des actions d'autrui ne peut pas être une garantie de certitude absolue dans nos prévisions. L'intelligence thymologique du trader se limite à reconnaître les variations dans des configurations potentielles, qu'il a déjà répertoriées, et de se conformer du plus possible à la configuration de l'environnement auquel il est confronté pour un trade précis et unique. À chaque nouveau trade, il doit faire l'effort intellectuel d'une nouvelle procédure, comme si la précédente n'avait jamais existé.

L'anticipation de l'évolution des cours est donc davantage liée à des patterns prédictifs plutôt qu'à des modèles mathématiques purs. L'agilité mentale et la curiosité épistémique du trader est donc de savoir substituer, au bon moment, les différents modèles, pour ne retenir que celui ou ceux qui sont pertinents à une période donnée. Tout modèle est donc voué à être mis de côté, voire abandonné de façon dynamique, avec l'évolution des comportements des autres acteurs. Est-ce à dire que les mathématiques sont inutiles et inefficaces pour le trader ? La réponse n'est pas aussi simple et tranchée. Friedrich Hayek[15] effectue une différence entre les mathématiques algébriques et les mathématiques quantitatives. Dans le trading, les premières seraient plutôt l'apanage de l'analyse chartiste tandis que les secondes se reporteraient à l'analyse technique. Toutes les deux ont la qualité de décrire des formes de patterns (modèles) utiles pour le trader. En économie, Friedrich Hayek prônait davantage les mathématiques algébriques [et géométriques] pour comprendre la forme générale d'une théorie et il prévenait les économistes mathématiciens de ne pas succomber à l'erreur méthodologique de n'utiliser à leurs bénéfices que les mathématiques quantitatives et numériques, qui ne donnent aucune clé de compréhension au processus dynamique des actions humaines.

L'acquisition de l'information et son traitement sont complexes et entravent le processus décisionnel du trader. Friedrich Hayek estimait que, pour les sciences humaines, il vaut mieux parler d'orientation que de prédiction, par la déduction de modèles de compréhension. Dans le domaine des sciences sociales, on ne peut pas prédire totalement des évènements singuliers avec précision. Les patterns décrivent un ensemble de phénomènes dont les relations sont souvent très nombreuses et rendent quelquefois l'imbrication de ces phénomènes très complexe. Il n'existe pas de forte ou de faible probabilité de succès d'un trade au sens où les statistiques fréquentielles présenteraient des cas favorables ou défavorables. Le trader est dans l'impossibilité de découvrir tous les cas possibles. Il doit donc discerner les phénomènes qui corroborent au modèle de ceux qui sont incompatibles, et plus encore, il doit englober intellectuellement les relations des phénomènes appartenant à plusieurs catégories qui sont compossibles.

Il n'y a pas que la connaissance technique et scientifique qui soient importantes pour le trader. Le savoir empirique de la pratique régulière ou irrégulière des actions humaines permettent à un individu particulier d'apprendre tout au long de sa vie, d'affiner l'efficience de ses résultats et d'atteindre ses objectifs. Ce savoir idiosyncrasique peut tout à la fois être perceptible par la personne, tout comme être imperceptible par elle lorsqu'elle suit une règle générale et abstraite. Pour faire face à la complexité des marchés, le trader se contente, comme un enfant qui apprend une nouvelle langue avec une grammaire complexe, de reconnaître et d'imiter des ensembles de trajectoires complexes du marché. C'est ce processus de contagion, qu'analyse Friedrich Hayek[16], qui permet la réplication de ses propres actions à celles qui sont observées dans le groupe leader. Comme le joueur de billard, le trader suit des règles non formalisées mathématiquement, qu'il ne connaît pas explicitement. Son savoir-faire lui permet d'agir conformément à des règles d'un pattern sans connaître avec précision tous les éléments qui en assurent le mouvement.

Les fondements méthodologiques du trading

Ce n'est pas tant de prévoir la suite des cours (au chiffre près) qui est important pour un trader (autrichien) mais plutôt d'élaborer une stratégie[17] solide avec une qualité d'observation et de compréhension irréprochable.

- « La seule manière de donner à notre vie un ordre quelconque, c'est d'adopter certaines règles générales ou principes et d'adhérer strictement à ces règles que nous avons adoptées en faisant place aux nouvelles situations comme elles arrivent ». Friedrich Hayek, 1967[18]

L'a priori méthodologique hayékien repose donc sur des degrés d'explication pour aller du modèle le plus simple au modèle le plus compliqué, ce qui permet, pour un trader, d'anticiper les cours futurs, c'est-à-dire de déduire la trajectoire de leur évolution. Par exemple, à partir d'un modèle simple d'une ligne de tendance nette ou des tracés quasi parallèles des moyennes mobiles à court, moyen et long terme (sur plusieurs unités de temps consécutifs), le trader peut en déduire des stratégies plus complexes dans ses trades. Sans cette visibilité des modèles simples, la tâche d'anticipation des cours futurs est plus aléatoire et donc risquée.

Le travail du trader ne consiste pas à découvrir de nouvelles lois et de les tester. Au contraire, son travail s'appuie sur les catégories d'évènements qui sont possibles et sur les autres qui en sont exclues. Le trader opère une sélection entre des hypothèses à partir de ce qui est connu des phénomènes, plutôt qu'inventer de nouvelles hypothèses. Au fur et à mesure du déroulement du trade, l'acteur économique range les faits avérés dans une ou plusieurs catégories préalablement connues (des schèmes de classification déjà tout préparés) dans un arrangement ordonné, c'est-à-dire qu'il les place dans un ordre significatif et compréhensible (donc dans un classement ayant du sens pour lui : meaningful) pour préparer et déclencher une action future. C'est la différence avec un trader qui opérerait selon un procédé de falsification à la Popper. Dans ce dernier cas, le trader testerait des hypothèses. Selon l'épistémologie hayékienne, le trader ne réfute pas des hypothèses ou des lois mais il fait avancer son plan (sa stratégie) en tentant de faire le distinguo, entre un mouvement futur possible et un mouvement faiblement possible.

L'école autrichienne est caractérisée par son dualisme méthodologique, c'est-à-dire qu'elle fait une différence entre les méthodes scientifiques dans les sciences naturelles, et donc des possibilités de prévision précise et les méthodes scientifiques des sciences humaines, où la prévision est plus aléatoire :

- « Et alors que nous pourrions être capables de mesurer, calculer et prévoir avec une quasi-certitude les réponses aux différents stimuli de choses que nous étudions dans les sciences naturelles, nous ne pouvons pas faire la même chose avec les gens. » Arthur Foulkes[19]

L'approche empirique de l'analyse technique reflète la tradition positiviste régnant dans pratiquement dans toutes les sciences contemporaines. Selon cette philosophie, rien n'est connaissable si ce n'est pas mesurable, observable et quantifiable en chiffres. De façon identique que les économistes en mathématiques appliquées, les traders en analyse technique ont tendance à ressembler à des diseurs de bonne aventure en cherchant à calculer le prix exact ou la demande future des pommes ou du café. Très souvent, la prévision est périlleuse, et elle est souvent arrogante[20].

Chaque jour, les analystes fondamentaux portent une très grande attention aux indicateurs économiques avancés par le gouvernement. Mais très souvent, ces indices ne sont pas tous à jour ou sont inexacts. Ils ont tendance à surpondérer l'influence du marché boursier et à sous-estimer le rôle de l'évolution économique mondiale. Ils ne tiennent pas suffisamment compte de la croissance ou du déclin du secteur des services et du rôle réel de l'industrie manufacturière. Les chiffres qui entrent dans le calcul des indices ne prennent pas en compte l'inflation réelle. Les augmentations de stocks sont prises en compte positivement dans les indices, même s'ils sont parfois négatifs pour l'économie. Tout trader averti sait qu'il est prudent de ne pas acheter ou vendre avant les news. Le marché du Forex est extrêmement sensible aux nouvelles économiques et géopolitiques du monde entier, en particulier celles des pays industrialisés. La raison sous-jacente est que chaque nouvel élément d'information peut potentiellement changer les perceptions du trader sur la situation actuelle et / ou future relativement aux perspectives de certaines paires de devises[21].

D'une autre façon, l'approche autrichienne ne démarre pas avec les observations empiriques sur la réalité du marché financier et de ses cours, mais plutôt avec la proposition incontestable que les êtres humains agissent de façon intentionnelle. De là, le trader en déduit d'autres vérités incontestables sur le comportement réel des êtres humains. Les expériences, les perceptions et les anticipations subjectives motivent leurs actions. Ce sont des raisons véritables de leurs motivations, même si elles n'en constituent pas l'unique signification d'une action. La praxéologie implique la détermination des catégories économiques de choix, de fins, de moyens, de coûts, de bénéfices et de pertes, etc.

Sans une base méthodologique solide, comme le permet la praxéologie, il est difficile de comprendre la régularité des phénomènes boursiers à l'égard de l'interdépendance des moyens et des fins des différents individus (acheteurs, vendeurs ou acteurs en attente). En d'autres termes, le trading, sous l'angle autrichien, vise à déduire des lois du comportement humain, associées à des objectifs que les acteurs économiques poursuivent de façon différente et réversible. Cette capacité à comprendre sa propre action et celle des autres est dénommée la thymologie par Ludwig von Mises :

- « Ce que nous savons sur nos propres actions et sur celles des autres personnes est conditionnée par notre familiarité avec la catégorie d'action que nous devons à un processus d'auto-examen et à l'introspection, ainsi que de la compréhension du comportement des autres personnes. Remettre en question cette idée est tout autant impossible que l'idée de mettre en doute le fait que nous sommes vivants »</ref>Ludwig von Mises, 1962, "The Ultimate Foundation of Economic Science", New York: Van Nostrand, p71

L'analyse thymologique, tentant de découvrir comment et pourquoi les traders évaluent et agissent dans des circonstances différentes à des moments précis, est indispensable pour le trader avant de prendre une position.

Don Lavoie précisait que l'introspection n'est pas la seule raison pour comprendre les comportements des autres individus. Parce que les traders passent une partie importante de leur vie dans un contexte d'existence partagée avec les autres traders, ils partagent ainsi une même forme de culture comportementale de trading.

Un équilibre qui n'est pas fixé par un commissaire priseur

Une des particularités de l'école autrichienne est d'être circonspecte vis-à-vis de la théorie dominante des économistes qui s'appuie sur l'équilibre général. Pour cette dernière, les acteurs sur le marché disposent d'une parfaite information en simultanéité avec les autres acteurs du marché.

Dans le trading, les indicateurs techniques permettent un formalisme mathématique utile pour la prise de confiance du trader. Toutefois, une obsession pernicieuse de la croyance dans un déterminisme mathématique peut provoquer des effets négatifs dans les résultats, car les analyses peuvent être quelquefois (si ce n'est pas souvent) fondées sur des informations incomplètes. La théorie économique traditionnelle qui repose elle aussi sur un formalisme mathématique a tendance à s'appuyer sur une théorie fonctionnelle de la détermination des prix. Or, les économistes de l'école autrichienne sont beaucoup plus sensibles à une théorie des prix qui explique comment ceux-ci sont établis dynamiquement comme le résultat d'un processus séquentiel et en évolution, engendré par la vigueur des co-échangistes en un instant précis.

Le Forex est tel un courant d'eau qui s'écoule de sa source dans la montagne sans jamais s'arrêter. Aussi, le trader doit penser en termes de facteurs qui déterminent le mouvement du flux de l'eau dans un lit rocailleux avec des bancs tortueux.

Le marché du Forex est en continuel processus de fonctionnement car il repose sur l'interaction des traders. Ceux-ci ont une propension entrepreneuriale pour découvrir des poches disponibles de profit pur. C'est cet élément de causalité économique en chaînes qui assure la génération systématique et inépuisable des ressources financières,

Ce sont les actions humaines, celles des acteurs concernés au moment du momentum (c'est-à-dire lors du lancement d'une phase de hausse ou de baisse des prix) qui intéressent les traders, et non pas l'intersection de courbes mystérieuses d'offre et de demande globale ou des fonctions mathématiques qui n'ont pas d'existence réelle. Sur le Forex, il n'y a pas de commissaire-priseur fictif, un deus ex machina qui fixe les prix à leurs valeurs d'équilibre.

Les anticipations subjectives des agents face à l'incertitude certaine des marchés

Les prix sont des prix relatifs et non des prix absolus

Les prix établis sur les marchés financiers ne sont pas des prix fixes. Certes, ils sont fixés, dans le sens où ils sont établis à un niveau précis par les acheteurs et les demandeurs, mais ils ne sont pas gelés une fois pour toutes. Ils sont laissés en toute liberté. Sur le marché du Forex, les négociations sont continues 24 h/24 h avec des interruptions momentanées le week-end et quelques jours non-ouvrables durant l'année. Les prix qui sont déterminés, peuvent apparaître comme figés durant quelques millièmes de seconde (pour les marchés les plus volatils), puis ils s'établissent à un autre niveau à la hausse ou à la baisse. Ces prix ne sont pas des prix absolus, indiquant par exemple, le prix de l'euro mais ce sont des prix relatifs, c'est-à-dire que l'évolution de l'euro-dollar est dépendante également de l'évolution de la parité de l'euro avec les principales autres devises, donc de l'euro-GDP, de l'euro-yen, de l'euro-dollar australien, etc. Selon le concept du coût d'opportunité de l'école autrichienne, le coût d'achat de l'euro-dollar, par exemple, reflète le coût de vendre ou ne pas acheter de l'euro-livre, de l'euro-yen de l'euro-dollar néo-zélandais, etc.

Dans la conception autrichienne du marché, les prix ne sont pas simplement des ratios quantitatifs des échanges, ils sont aussi l'encapsulation des valorisations et des appréciations des différents intervenants du marché financier. Les prix émergent, comme par incidence, de la rencontre inopinée des participants acheteurs et vendeurs, et non par leur volonté manifeste de créer un prix. Les valorisations humaines sont purement subjectives et toujours sujettes à des changements. Le prix est une réponse aux évaluations des acteurs économiques qui échangent. Mais cette valorisation ne consiste pas à poser un prix de façon mécanique sur les choses. Le prix est la conséquence émergente de l'agir humain, et plus précisément de la classification des choix des individus qui ont des objectifs qu'ils désirent intentionnellement atteindre. C'est parce que A est préféré à B, lui-même préféré à C, etc., avec un classement (de A, B, C, etc.) différent pour chaque individu, que le système des prix existe et se transforme sans cesse.

Une focalisation sur les coûts d'opportunités

À la différence des autres économistes (les économistes néo-classiques pour ne prendre qu'un exemple), les traders, qui sont influencés par la théorie de l'école autrichienne ne font pas la confusion entre le prix et le coût. Le prix de l'euro-dollar peut être de 1,30 à un moment donné, et le fait d'anticiper sa baisse à 1,29 ne signifie pas que son coût deviendrait plus avantageux. Car le coût (subjectif ou d'opportunité, selon qu'on l'appelle) intègre tout ce qui est sacrifié par un individu lorsqu'il effectue son choix, c'est-à-dire lorsqu'il agit concrètement. Le coût n'est pas une valeur mathématique traduisant une quantité physique sur une échelle comme le niveau de mercure dans un thermomètre. Le coût intègre des valeurs diverses et personnelles comme la sécurité, la tranquillité, la sûreté, la moralité, le plaisir, etc. Avant d'acheter ou de vendre, le trader autrichien se pose la question suivante : « Est-ce que ce sacrifice en vaut la peine ? ». Plus un choix particulier apparaît comme coûteux et plus il est délaissé par un décideur. Inversement, plus un choix particulier semble peu coûteux et plus il reçoit l'approbation du décideur. Du fait de l'évolution perpétuelle des prix, à chaque instant les coûts sont substituables. Trader sur le Forex, c'est donc comparer des choix substituables et d'en prendre acte pour agir, c'est-à-dire vendre, acheter ou décider ne rien faire, ce qui est souvent la décision la plus délicate et la plus importante à prendre.

Sur le Forex, le prix peut très bien diminuer (ou augmenter) et le coût rester stable ou augmenter (ou diminuer). Cela s'observe de façon évidente dans les périodes de forte volatilité quand le courtier (broker), sur les contrats à taux variables, décide de maintenir un écart (spread : écart établi par le broker entre le prix d'achat et de vente d'une paire de devises), voire de l’agrandir pour se prémunir (contre ses clients traders) face à la violence saccadée de la baisse ou de la hausse des cours.

Le trader prend en compte le temps subjectif

Dans l'analyse technique, le temps est une variable objective, c'est-à-dire qu'il est sécable, homogène et reproductible à l'infini. Le temps permet de définir des séquences de trend (haussier et baissier) ou de range. Par exemple, l'intersection d'une moyenne mobile courte avec une moyenne mobile longue montre que les cours changent de tendance. Dans l'analyse chartiste, le temps en abscisse sert de structure visuelle et esthétique. L'unité de temps permet la construction d'une forme graphique qui demande à être interprétée par le trader. Le concept du temps est aussi fondamental dans l'analyse autrichienne. Toute action humaine est menée en fonction du temps. Ludwig von Mises a repris le terme de praxéologie pour comprendre les mécanismes de l'action humaine. Or, nous explique-t-il, toute action est entreprise en fonction du temps. L'approche des subjectivistes radicaux prend en compte le temps newtonien (dit objectif), celui de notre montre et le contraste avec le temps subjectif. Gerald O'Driscoll et Mario Rizzo révèlent, dans leur livre paru en 1985, l’interconnexion de ces deux concepts de temps et l'implication dans la décision de l'être humain.

Quiconque a déjà tradé sur un marché financier comprend l'effet de la prise de décision sur une unité de temps (objectif) avec la pression psychologique de la durée (temps subjectif). Il y a des instants qui semblent durer une éternité, principalement lorsque le point d'équilibre (breakeven) n'est pas atteint. Comme sur une horloge, le temps objectif s'est structuré voire, s'est institutionnalisé sur les marchés financiers. Il y a le temps de court terme (barre ou bougie de 1 minute, de 5 minutes, de 15 minutes), le temps de moyen terme (unités de 30 minutes et de 1 heure) et le temps de long terme (unités de 4 heures, un jour, une semaine, un mois). Le temps subjectif révèle qu'à l'intérieur de ces unités homogènes il existe des formes de temps personnels, c'est-à-dire des parties hétérogènes du fait de l'augmentation, de la stagnation, de la diminution des prix ainsi que d'une durée restante en diminution jusqu'à l'échéance de la clôture de la chandelle. Ce sont des myriades d'informations de temps subjectifs que le trader doit prendre en compte pour comprendre et anticiper l'évolution du cours.

L'incertitude : source d'action pour le trader

Le trader est un entrepreneur, dans le sens de Ludwig von Mises. Ceci signifie qu'il agit de façon constante face aux changements qui se produisent dans les données du marché[22]. Chaque action humaine est une spéculation, c'est-à-dire qu'elle est guidée par une opinion définie par les conditions incertaines de l'avenir[23]. L'incertitude de l'avenir est déjà implicite dans la notion même de l'action. Que l'être humain agisse et que l'avenir soit incertain ne sont nullement deux questions indépendantes. Comme le souligne Ludwig von Mises, ce sont donc deux modes différents de la création d'une chose[24]. Le trader ne tente pas seulement de se créer des opportunités rentables, mais il tente aussi d'éviter les pertes[25]. Un trader n'a pas d'autres choix que de faire appel à son jugement et à son savoir pratique pour évaluer des résultats futurs de ses actions immédiates. Toutes les connaissances scientifiques sont insuffisantes pour apporter de la certitude dans les résultats bénéfiques de la décision.

Il existe deux façons opposées de considérer l'incertitude. La première définit l'incertitude comme l'alternative négative de la certitude absolue. Dans ce cas, toute forme d'incertitude est vécue par l'acteur économique comme du stress, ce qui va modifier inéluctablement la clarté de son jugement. Le fait que le trader suive un modèle, sans que ce dernier fournisse des précisions particulières et précises, ne signifie pas que l'incertitude soit radicale. Le modèle en lui-même fournit un certain nombre de certitudes. La seconde façon de voir l'incertitude, qui correspond plus au mode de pensée du trader autrichien, considère que l'incertitude n'est pas l'opposée de la certitude. La réalité de la vie humaine offre une merveilleuse liberté au trader-entrepreneur. L'incertitude est source d'une curiosité épistémique qui incite les individus à découvrir les phénomènes futurs, précisément parce qu'ils ne savent pas avec certitude ou avec un fort degré de certitude, comment les futurs phénomènes peuvent réellement se passer et comment ils vont être découverts par les autres acteurs. Dans ce mode de pensée, la probabilité de succès d'un évènement n'a pas la même signification que dans un monde où le concept de certitude règne au sommet de la hiérarchie des choix. Dans un système de monde certain, la probabilité de certitude est égale à 1. Le trader est passif face aux résultats des évènements futurs : il réussit ou il échoue. Dans un monde plus autrichien, la distribution des probabilités n'est pas connue à l'avance car elle n'existe pas. Il n'y a donc pas de forte ou de faible probabilité de réussir un trade. Dans un langage plus proche de George Shackle, le trader est potentiellement surpris. Il se pose la question : « Suis-je surpris si le cours monte maintenant ou non ? » (et inversement pour la baisse, ainsi que pour l'évolution latérale des cours).

Les conditions d'incertitude signifient que les résultats contiennent toujours des éléments inattendus ou imprévus par les acteurs eux-mêmes. Si le terme de connaissance imparfaite est quelquefois utilisé, il ne doit pas être trompeur, par rapport à un monde de connaissance parfaite, tel que décrit par les économistes néo-classiques. Certes, la connaissance n'est pas complète, mais ce monde là est irréel. En fait, selon la nature humaine, la connaissance est parfaite pour chaque trader car elle correspond à une connaissance idiosyncrasique, c'est-à-dire à des circonstances de temps et de lieu qui lui sont propres.

Le Forex est comme un gigantesque puzzle en trois dimensions ou comme un kaléidoscope constitué de milliards de morceaux aux formes et aux proportions différentes. Toutes les pièces sont mélangées, et personne ne connait à l'avance la photo précise du couvercle de la boite (de jeu). Chaque trader doit comprendre que le puzzle est en perpétuel construction-déconstruction. Chaque trader met une ou plusieurs pièces à la fois. Soudain, une image plus précise apparaît, ce qui accélère la construction du puzzle, puis l'image se déconstruit ou s'effondre pour la préparation d'une autre construction qui ressemblera peut-être à l'image précédente, mais sans doute à une image très différente.

Les marchés sont inlassablement pénétrés par une ignorance généralisée et mutualisée de la part des participants du marché. À un moment donné, un participant au marché du Forex est largement ignorant des plans actuels et futurs des autres acteurs du marché. Tous les choix des traders sont entrepris avec plus ou moins d'ignorance. C'est l'assurance et la confiance en soi du trader qui permettent de surmonter cette vacuité d'informations. L'incertitude est levée avec l'arrivée corollaire de l'ignorance par la participation au marché des acheteurs et les vendeurs qui informent l'ensemble du marché sur leurs propres plans. Mais ces plans sont imparfaitement clairs, indistinctement mis en valeur, souvent incompatibles avec les plans des autres traders, et ils sont toujours sujets à modification.

Les traders font inévitablement des erreurs (les amateurs plus que les professionnels) sans qu'ils les remarquent automatiquement et rapidement. En conséquence, les opportunités de gains sont toujours présentes, mais ne sont pas immédiatement détectées. Le trader est comme le pilote d'avion que décrit Leonard Read, il se pose constamment la question : « Suis-je bien toujours en train de me corriger »[26]. Pour bien trader, il faut constamment corriger ce qui est réalisable, uniquement si on effectue un balayage (scan) constant et fidèle des directives (des indicateurs). Plus on s'éloigne de ce qui nous est inconnu, plus les risques d'erreurs sont élevés. La correction constante de son comportement de trading est obligatoire.

Le trader autrichien, se dit qu'heureusement l'incertitude sur l'avenir existe, car cet élément stimule l'imagination et influence son intervention pour être acteur de son destin. Le trader progresse en faisant des erreurs, c'est indispensable et inévitable dans l'action humaine. Comme l'affirmait Carl Menger, « l'erreur est inséparable de toute la connaissance humaine » [27].

Parce que la connaissance est largement dispersée et qu'elle est souvent possédée tacitement, les prix ont pour fonction de recueillir et de relayer un énorme volume de données sous une forme aisément lisible et compréhensible. La reconnaissance des limites infranchissables de sa connaissance doit donner au trader une leçon d'humilité pour se protéger contre la présomption fatale de vouloir s'efforcer de contrôler les marchés financiers.

L'acteur humain ne rejette pas en bloc les indicateurs techniques, comme le fait l'analyste chartiste pur, mais il en comprend les limites. Bien sûr, les indicateurs techniques se basent sur les résultats passés, nul n'est dupe. Par conséquent, il y aura toujours un décalage (lag). Mais l'évolution des prix ne s'effectue pas de façon brownienne. Chaque niveau de prix n'est pas indépendant du précédent, même s'il est difficile, voire impossible, d'en découvrir sa dépendance.

Les indicateurs techniques sont donc très utiles pour établir des hypothèses sur les réactions des autres traders en fonction de prix donnés, mais il est également primordial de comprendre et d'anticiper comment les prix se sont formés et comment les échanges sont sur le point de s'ajuster à un niveau plus ou moins précis des cours. L'ordinateur est un outil formidable qui offre le potentiel gigantesque de faire des calculs très rapides et de présenter des indicateurs utiles et en instantané pour le trader. Mais le trader autrichien considère que la ressource ultime qu'il doit nécessairement posséder pour réussir sur le Forex, c'est son intelligence thymologique.

- « Ceux qui adhèrent aux vues traditionnelles autrichiennes considèrent que l'esprit humain est le principal outil d'analyse des activités spéculatives. Les logiciels d'ordinateur peuvent être utiles pour le traitement de grands ensembles de données en sciences sociales, mais ils ne remplacent pas la capacité de l'individu pour comprendre et pour anticiper les conditions futures. » Richard C. Grimm[28]

Les économistes de l'école autrichienne insistent sur le subjectivisme de l'information, c'est-à-dire comment les différents traders anticipent le cours des prix en fonction de leurs propres critères, et non pas en suivant aveuglément une formule générale. Ceci n'exclut pas que le subjectivisme radical des agents rejoigne le résultat provisoire du formalisme mathématique mais il peut aussi s'en écarter de façon radicale à tout instant. Une confiance aveugle dans le formalisme des indicateurs techniques peut conduire à de nombreuses erreurs des traders, voire à des catastrophes financières s'ils ne se protègent pas avec des stops.

Les profits réalisés sur le Forex sont-ils justifiés ?

Alors que dans l'analyse fondamentale et encore plus dans l'analyse technique ou chartiste, la préoccupation ne se porte pas sur la justification éthique du profit, l'analyse autrichienne ne se contente pas d'une optimisation de l'efficacité technique du trader. Elle fournit également une base solide du bien-fondé de l'action des traders par une approche éthique du profit.

Dans la plupart des analyses, le calcul du profit est faussé. Ces analyses partent du principe que si une personne fait des bénéfices, ceux-ci correspondent à ses revenus nets, c'est-à-dire à la somme des recettes obtenues moins les charges payées ou à effectuer. Rarement, il n'est tenu compte de l'intérêt, sauf celui qui incombe aux charges financières, et non pas celui en référence au marché global, si l'investissement s'était porté sur un autre projet. Si un entrepreneur investit son propre capital de 50 000 euros et qu'il gagne 20 000 euros par an, le profit n'est pas de 30 000 euros, soit la différence. Car ce calcul qui s'apparente au bénéfice brut, ne tient pas compte du taux d'intérêt du marché. Qu'aurait gagné cette personne si elle avait investi son argent au prix du marché, disons de 5 % ? Elle aurait obtenu 2500 euros. Par conséquent, le profit entrepreneurial pur n'est pas de 30 000 euros mais de 27 500 euros.

Plusieurs arguments étayent la justification dans le calcul de ce profit :

Les profits sur le Forex ne sont ni une récompense pour l'attente ni un salaire, ni une récompense de la prise de risques

Si une personne a réalisé un bénéfice, elle peut essayer de le justifier en soulignant qu'elle a investi son propre capital et qu'elle a attendu patiemment l'atteinte d'un rendement satisfaisant. Mais l'intérêt implicite (dans notre exemple 2500 euros) est par définition exclu du montant des profits. Les bénéfices ne sont pas une récompense pour l'attente, c'est l'intérêt qui est une récompense pour l'attente.

Cependant, cette personne peut justifier son profit en déclarant qu'elle a travaillé durement. Donc ses profits sont les fruits de son propre travail. Mais par définition, les salaires implicites sont exclus des profits. Les bénéfices ne sont pas une récompense pour le travail pur. Les salaires sont une récompense uniquement pour le travail fourni auprès d'un employeur (avec un lien de subordination). Les traders qui subissent des pertes en dépit de grands efforts personnels, et ceux qui captent d'énormes profits en ne fournissant pas plus de travail que quelques appels téléphoniques ou des clics sur un clavier électronique, illustrent la différence entre les profits et les salaires.

Un argument similaire affirme que les profits sont une récompense pour les porteurs de risque. Mais les traders qui subissent des pertes prennent aussi des risques. Le fait de supporter des risques n'implique pas une récompense. Bien souvent, c'est le contraire dont il s'agit, particulièrement dans les effets d'aubaine (les effets des news). Toutes choses étant égales par ailleurs, moins le capital investi est risqué, plus le trader peut s'attendre à faire des profits (ou de faibles pertes). En ce sens général, les profits sur le Forex résultent du fait de ne pas trop risquer son capital.

L'argument utilitariste de la justification des profits

L'argument utilitariste apparait un peu plus convaincant que les arguments précédents. L'économiste Ludwig von Mises[29], par exemple, souligne que dans un marché qui n'est pas entravé par l'intervention de l'État, donc nécessairement en concurrence, le profit récompense l'action humaine. [30] Chaque personne s'engage dans une opération s'attendant à améliorer sa propre condition, sinon, elle ne s'engage pas dans un trade. Selon le principe de la praxéologie, le trader utilise ses moyens limités (temps et capital) pour des fins différentes (quasi illimitées), en utilisant une action d'échange, c'est-à-dire en transformant un niveau de satisfaction moindre par un niveau de satisfaction plus élevé. Selon le principe de l'utilité marginale, le trader va tout d'abord choisir les opportunités qui sont au sommet de ses choix, c'est-à-dire celles dont il estime plus de gains. Ensuite, il choisira celles qui sont moins bien placées dans son échelle de valeurs.

Ainsi, le profit est justifié pour ceux qui tentent d'acheter au moins cher et qui revendent à un prix plus élevé. Selon le principe utilitariste, le prix du marché libre est juste car il permet l'efficience de l'utilisation des ressources rares. Ainsi, le moyen privilégié de réaliser des profits dans une économie de marché est de réduire les coûts grâce à l'utilisation prudente des facteurs de production. Les profits fournissent l'incitation et les moyens d'investir sur les marchés financiers.

En outre, les spéculateurs utilitaristes, en faisant leur cotation, créent ou accentuent le momentum (mouvement net du marché) ce qui tend à réduire l'incertitude sur les prix futurs en comparaison avec un marché en range. L'incertitude du marché est le problème commun à tous les entrepreneurs et donc à tous les traders. Les mauvaises décisions signifient que les traders achètent à un prix dont la revente à un prix supérieur (compte tenu du spread) ne trouve pas d'intérêt auprès d'autres traders. Ceci entraine des pertes, voire la faillite pour certains. Les bonnes décisions conduisent à ce que les traders revendent leurs actifs auprès d'autres traders qui estiment ce niveau de prix plus précieux que le vendeur lui-même. La récompense pour un bon jugement entrepreneurial est lucratif. Les profits remplissent donc une fonction sociale importante car ils encouragent les traders qui ont de bons jugements à satisfaire les désirs des autres traders, et, de même, le système du marché permet de punir par des pertes les individus, avec de mauvais jugements, qui gaspillent leurs ressources rares.

Bien sûr, si les profits sont exceptionnels par leur ampleur, et qu'ils sont amputés fiscalement ou interdits au-delà d'une certaine limite par un contrôle réglementaire ou un interventionnisme juridique de l'Etat, les marchés financiers ne jouent plus leur rôle de régulateur dans l'efficience des ressources rares. Les profits des traders sont le résultat de l'utilisation la plus faible possible de leurs ressources rares (leur temps et leur capital) et fournissent aux autres traders (leurs consommateurs) le plus de ressources possibles. « Plus le gouvernement intervient, toutefois, moins les bénéfices reflètent l'efficacité, et plus ils reflètent des prix déterminés politiquement » [31].

Selon l'argument utilitariste qui soutient que le plus est préférable au moins, alors, les gros profits sont plus louables que les petits profits. Ceci signifie aussi que les petits profits de quelques-uns (ou l'absence de profit, voire les pertes) ne sont pas une raison pour taxer les gros bénéfices (« prétendument excessifs ») des autres.

L'argument du profit selon Israel Kirzner : le créateur - le découvreur - le gardien

Israel Kirzner [32] a élaboré une nouvelle approche de l'éthique de la recherche du profit, basée sur la reconnaissance que l'entrepreneur crée l'opportunité de découvrir ses profits. Le trader crée l'opportunité de découvrir si d'autres traders paieront un prix qui dépasse ses propres coûts. En plaçant ses ordres d'achat et de vente quelques millièmes de secondes avant ses concurrents, il crée son opportunité de découvrir les bénéfices. Par concurrents, on entend ici les autres traders qui vont grossir le flot majoritaire soit des acheteurs soit des vendeurs. Il crée seul son opportunité, il en est le responsable, donc tout profit ou toute perte lui est propre et lui incombe. Un trader qui découvre qu'il peut acheter un lot d'euro-dollar à 130 455 dollars et le revendre à 130 465 dollars peut être considéré comme étant le créateur d'un profit de 1 pip (price in point), soit d'environ 10 dollars.

Le trader ne se contente pas de découvrir son profit par sérendipité, comme un enfant trébucherait sur un joli caillou coloré et brillant pour sa collection ou comme un amnésique qui chercherait en vain sa valise perdue dans le hall d'une gare et qui attend qu'on vienne le chercher. Avant d'obtenir son profit, le trader doit d'abord acquérir un titre de propriété avant qu'il ne puisse le vendre avec profit. En acquérant son titre de propriété, le trader crée son opportunité de découvrir s'il peut le revendre avec profit. Une fois qu'il a découvert son opportunité, qu'il a obtenu son profit, le trader est légitimement en droit de conserver celui-ci.

En s'appuyant sur les travaux de Ludwig von Mises, Israel Kirzner réfute l'affirmation du mythe des théories économiques qui présente l'homme ou la femme comme étant des personnes égoïstes, matérialistes et avides d'argent. Certes, ces personnes existent dans la société, mais l'économiste n'a pas besoin de caricaturer ainsi les traders (comme les autres personnes dans la vraie vie) pour que son analyse soit pertinente. L'homme n'est pas un homo oeconomicus maximisateur de son utilité mais un Homo Agens qui agit avec intention. La recherche d'un profit pur n'est donc pas synonyme d'une avidité effrénée. Elle est la conséquence du processus d'apprentissage mutuel entre individus, processus au travers duquel, des essais et des erreurs entrepreneuriaux s'enchaînent sans cesse. Un trader pour réussir n'a pas besoin d'être égoïste, il a besoin de découvrir des opportunités de profit car ce sont ces profits qui lui permettront de mener des actions philanthropiques s'il le souhaite.

À ces deux arguments principaux (utilitariste et finder-keeper), il faudrait également associer deux autres arguments que l'on retrouve implicitement ou explicitement chez les auteurs de l'école autrichienne, à savoir l'argument de la transaction volontaire[33] et l'argument de la propriété privée.

Pour Israel Kirzner, le rôle de l'économiste est central dans la société car :

- « La science économique peut nous enseigner, non seulement que les erreurs sont presque inévitables dans toute société, elle peut aussi enseigner la société sur la meilleure façon, et sur la façon la plus rapide pour se diriger vers la correction d'erreur ».[34]

Dans le trading, comme dans l'économie en général, l'erreur est inévitable. Le trader ne doit pas refuser l'apport de la théorie économique car elle semblerait non pertinente. Mais il est indéniable que le trader doit choisir ses bons outils. Sans doute doit-il s'écarter de la pensée dominante et orienter son regard vers l'école autrichienne d'économie.

Notes et références

- ↑ Un support est un niveau de cours (représenté par une ligne horizontale sur les graphiques) sur lequel les prix ont tendance à buter à la baisse. Les cours ont tendance à stopper leur baisse et à rebondir à la hausse s'ils rencontrent un support. Si le support est franchi on dit qu'il est cassé, ce qui est le signe annonciateur d’une accélération de la baisse.

- ↑ Une résistance est un niveau de cours (représentée par une ligne horizontale sur les graphiques) sous lequel les prix ont tendance à buter à la hausse. Les cours ont tendance à stopper leur hausse et à repartir à la baisse s'ils rencontrent une résistance. Si la résistance est franchie, on dit qu'elle est cassée, ce qui est le signe annonciateur d'une accélération de la hausse.

- ↑ La technique des points pivots est une technique d’analyse très utilisée sur le Forex, dont le principe est de déterminer 5 niveaux de cours psychologiquement importants : un pivot, deux supports, ainsi que deux résistances.

Les niveaux sont calculés par rapport aux cours de la veille :

- P = (H + B + C) / 3

- S1 = (2 x P) - H

- S2 = P - (H - B)

- R1 = (2 x P) - B

- R2 = P + (H - B)

- P : Pivot

- S1 et S2 : Les deux supports

- R1 et R2 : Les 2 résistances

- H : cours le plus haut de la veille, B : le plus bas et C, le cours de clôture.

- ↑

- David Hannibal, "An Austrian Approach to Investing", Austrian Student Scholars Conference du 14 octobre 2009

- Richard C. Grimm, 2012, "Fundamental Analysis as a Traditional Austrian Approach to Common Stock Selection", Quaterly Journal of Austrian Economics, Vol 15, n°2, pp221–236

- Chris Leithner, 2005, "Ludwig von Mises, Meet Benjamin Graham: Value Investing from an Austrian Point of View", papier présenté à la conférence : « Austrian Economics and Financial Markets », qui s'est tenue au Venetian Hotel Resort Casino, à Las Vegas, le 18 et 19 février 2005

- ↑ Virgil Storr, 2010, "The facts of the social sciences are what people believe and think", In: Peter Boettke, dir., "Handbook on Contemporary Austrian Economics", Edward Elgar, p30

- ↑ Friedrich Hayek, 1948, Individualism and Economic Order. Chicago, IL: The University of Chicago Press, p62

- ↑ Stephen C. Miller, 2010, "Price: the ultimate heuristic", In: Peter Boettke, dir., "Handbook on Contemporary Austrian Economics", Edward Elgar, pp67-77

- ↑ L'idée d'intersubjectivité provient du sociologue autrichien, Alfred Schütz. La reconnaissance du processus intersubjectif met en lumière l'interaction et la communication entre les individus, où leurs actions sont influencées par les actions des autres. Les économistes autrichiens soulignent que les connaissances et les informations sont dispersées dans toute la société, et que les individus réagissent en permanence aux signaux émanant des autres acteurs du marché.

- ↑ Don Lavoie est un des premiers auteurs de l'école autrichienne à avoir ébauché une théorie de l'entrepreneur thymo-linguistique

- ↑ Le philosophe Gilbert Ryle pose la question de comment distinguer un clin d’œil (un geste complice entre amis) avec une simple contraction des yeux (une réponse involontaire à une irritation) sans savoir quoi que ce soit d'autre du contexte. Une connaissance du contexte trop maigre, du genre la paupière s'est fermée puis ouverte rapidement, ne permet pas de distinguer un clin d’œil d'un tic. Nous avons besoin d'une description plus poussée de la scène ou de la relation entre les individus pour se rapprocher d'une conclusion plus probante de l'une des deux hypothèses.

- Gilbert Ryle, 1971, "The Thinking of Thoughts: What is 'Le Penseur' Doing?", Collected Papers, 2 vols, London: Hutchinson

- ↑

Face à une grille de questionnement, par sa lecture des cours le trader recherche des déclencheurs d'action. Ces questions sont les suivantes :

- 1. Dois-je me décider pour entrer dans un trade ? Est-ce que les conditions sont favorables ? (alternativement, comment sortir d'un trade ?)

- 2. Quelle est ma marge de temps pour entrer dans un trade ? (symétriquement pour la sortie)

- 3. Une fois ma décision prise d'entrer dans un trade, dois-je y rester ?

- 4. Comment puis-je maximiser mes gains et minimiser mes pertes ?

- ↑ Petite ou grande taille des bougies et présence de petites ou de grandes ombres ?

- ↑ Après l'ouverture d'une nouvelle bougie, celle-ci va se déplacer et se clôturer à la hausse ou à la baisse (ou parfois elle se ferme en position neutre comme un doji). La direction lors de la clôture de la bougie nous donne une indication claire de qui contrôle actuellement le marché.

- ↑ « Les statistiques considèrent le problème des grands nombres essentiellement en éliminant la complexité dans le sens de multiplicité des relations entre éléments individuels, en traitant délibérément les éléments individuels comme s'ils n'étaient pas systématiquement connectés. La méthode statistique permet de simplifier la tâche en substituant un attribut simple à l'ensemble des attributs individuels inatteignables dans la société ». Friedrich Hayek, 1964, "The Theory of Complex Phenomena", In: Mario Bunge, dir., "The Critical Approach to Science and Philosophy. Essays in Honor of Karl R. Popper", London: Collier McMillan, p339

- ↑

- Q2: Do you feel that mathematics has an important role to play in economic theory?

- Hayek: Yes, but algebraic mathematics and not quantitative mathématics. Algebra and mathematics are a beautiful way of describing certain patterns, quite irrespective of magnitudes. There's one great mathematician who once said, "The essence of mathematics is the making of patterns," but the mathematical economists usually understand to little mathematics that they believe strong mathematics must be quantitative and numerical. The moment you turn to accept this belief, I think the thing becomes very misleading - misleading, at least, so far as it concerns general theory. I don't deny that statistics are very useful in informing about the current state of affairs, but I don't think statistical information has anything to contribute to the theoretical explanation of the process".

- Stephen Kresge et L. Weinar, dir., 1994, "Hayek on Hayek: An Autobiographical Dialogue", London: Routledge, p48

- ↑ Friedrich Hayek, 1963), "Rules, perception and intelligibility", Proceedings of the British Academy, Vol 48, pp321-344

- ↑ La stratégie consiste à préparer son action, pour se fixer des objectifs clairs et utiliser les ressources (temps et capital) les plus efficaces pour les atteindre

- ↑ Friedrich Hayek, 1967, "Studies in Philosophy, Politics Economics", Chicago: University of Chicago Press

- ↑ Arthur Foulkes, 2004, "Fortune-Cookie Economics. The Laws of Human Action Form the True Basis of Economics", The Freeman, Juin, Vol 54, n°5

- ↑ Lawrence Reed, en 1988, reprend la formule caustique du financier Bernard Baruch, qui avait coutume de se moquer des économistes en déclarant : « Un économiste est un gars qui pense qu'il en sait plus sur l'argent que ceux d'entre nous qui en avons. »

Lawrence Reed, 1988, "The Perils of Predicting", Viewpoint on Public Issues, Michigan: Mackinnac Center for Public Policy, Janvier

- Repris en 1992, "The Perils of Forecasting", In: John W. Robbins et Mark Spangler, dir., "A Man of Principle: Essays in Honor of Hans F. Sennholz", Grove City, PA: Grove City College Press

- ↑ Mais les prévisions de hausse ou de baisse sont quasiment impossibles à déterminer à l'avance. Quelquefois, une même information peut engendrer une hausse et quelquefois une baisse. Un indice peut affirmer que l'économie va dans un sens, alors que l'économie réelle s'en va autrement

- ↑ “Entrepreneur means acting man in regard to the changes occurring in the data of the market", Ludwig von Mises, 1996, "Human Action: A Treatise on Economics, Irvington-on-Hudson, N.Y.: Foundation for Economic Education, p254

- ↑ “Every action is a speculation, i.e., guided by a definite opinion concerning the uncertain conditions of the future”, Ludwig von Mises, 2002 [1962], "Ultimate Foundations of Economic Science", Irvington-on-Hudson, N.Y.: Foundation for Economic Education, p51

- ↑ Ludwig von Mises, 1996, "Human Action: A Treatise on Economics", Irvington-on-Hudson, N.Y.: Foundation for Economic Education, p105

- ↑ Ces deux concepts (opportunités rentables et pertes évitées) n'ont aucun sens dans la conception néoclassique traditionnelle gouvernée par la « concurrence parfaite », dans laquelle chaque participant de marché est supposé posséder une connaissance parfaite ou suffisante de toutes les possibilités qui pourraient être pertinentes pour prendre ses décisions. « Quelle est la signification de la découverte d'opportunités ou de pertes évitées lorsque les acteurs savent déjà dès le départ quelles sont les meilleures options et, en effet, les seules options qui devraient être suivies, compte tenu de la connaissance parfaite et suffisante de toutes les circonstances pertinentes ? ». Richard Ebeling, 2004, "Austrian Economics and the Political Economy of Freedom. The Austrian School Has Advanced the Cause of Freedom", The Freeman, Juin, Vol 54, n°6

- ↑ Leonard Read, 1971, "Am I Constantly Correcting?", The Freeman, Juin, Vol 21, n°6

- ↑ Carl Menger, 1994 [1871], "Principles of Economics", Grove City, PA: Libertarian Press, p148

- ↑ Richard C. Grimm, 2012, "Fundamental Analysis as a Traditional Austrian Approach to Common Stock Selection", Quaterly Journal of Austrian Economics, Vol 15, n°2, p227

- ↑ Ludwig von Mises, 1952, "Profit and Loss", In, Ludwig von Mises, "Planning for Freedom", South Holland, Ill. Document présenté lors de la réunion de la Société du Mont Pèlerin, qui s'est tenue à Beauvallon (26), en France, du 9 au 11 septembre 1951. « Le profit et la perte sont générés par le succès ou par l'échec en ajustant le cours des activités de production à la demande la plus urgente des consommateurs ». Les bénéfices ressortent donc de la différence entre les valeurs des facteurs de production et la valeur de ces facteurs lorsqu'ils sont convertis en produits finis auprès des consommateurs. Les profits disparaissent dès que cette inadaptation disparaît.

- ↑ L'argument utilitariste associé à la théorie du Droit naturel donnerait ceci : La recherche du profit est l'effort conscient d'un ou de plusieurs individus de prendre des décisions rationnelles qui conduisent à la plus grande somme de bonheur sur le long terme, tant que les actions découlant de ces décisions n'impliquent pas l'usage de la force ou la fraude contre quelqu'un d'autre. En termes plus simples, la recherche du profit commence par la conviction que chacun a le droit moral de prendre des mesures visant à se donner le plus de plaisir et de supporter le moins de douleur, à condition que ses actions ne violent pas les droits d'autrui.

- ↑ Brian Summers, 1979, "The Ethics of Profit Making", The Freeman, Août, Vol 29, n°8

- ↑ Israel Kirzner, 1979, « Perception, Opportunity and Profit: Studies in the theory of entrepreneurship », Chicago: University of Chicago Press

- ↑ Dans un marché libre, tous les profits et toutes les pertes sont le résultat de transactions volontaires. Dans une société libre, personne n'est contraint de traiter avec une autre personne.

- ↑ Israel Kirzner, 2011, "The Economics of Greed or the Economics of Purpose", In: Emily Chamlee-Wright, dir., "The Annual Proceedings of the Wealth and Well-Being of Nations, 2010-2011", Vol 3, Beloit College Press, ISBN 978-0-578-02883-5, p27

Bibliographie

- 1959, Ludwig Lachmann, Professor Shackle on the Economic Significance of Time, Metroeconomica, Vol 11, April / August, pp64-73

- Repris en 1977, In: Capital, Expectations and the Market Process. Essays in the theory of Market Economy, Walter E. Grinder, dir., Kansas City : Sheed Andrews & McMeel Inc, pp81-93

- 1996, Roger Koppl et Leland Yeager, “Big Players and Herding in Asset Markets: The Case of the Russian Ruble”, Explorations in Economic History, 33(3), pp367-383

- 2005, Walter E. Williams, "Economics for the Citizen, Part III. Relative Prices, Not Absolute Prices, Influence Behavior", The Freeman, December, Vol 55, n°10

| Accédez d'un seul coup d’œil au portail économie. |